省錢方法其實很簡單!2026年7大省錢原則&省錢誤區、常見問題

省錢方法有哪些?如今,全球經濟進入了一個相對緩慢且充滿波動的週期。對於身處台灣的我們來說,無論是物價的持續震盪,還是全球供應鏈重組帶來的通膨殘餘,都讓「守住荷包」成為每個人最切實的課題。我常告訴客戶:節流並非為了剝奪生活樂趣,而是一種資源的重新配置。在經濟下行期,掌握一套系統化的省錢方法,不僅是為了應對眼前的帳單,更是為了在未來復甦時,擁有比別人更充足的資本儲備。

一、7大省錢原則!嚴格遵守能省出一輛車

在談論具體的省錢方法之前,我們必須先建立正確的底層邏輯。原則是行為的指引,若能將這些準則內化為習慣,長期積累的財富效應將超乎想像。這不是短期的衝刺,而是一場關於財務自由的馬拉松。

1. 先支付給自己

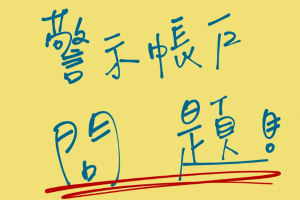

這是一個經典但極少人能完美執行的理財策略。每個月薪資入帳時,第一件事不是付房租或信用卡費,而是將固定比例(建議至少 10-20%)強制轉入一個不輕易動用的數位儲蓄帳戶。這不僅是單純的存錢,更是對未來自我的投資。當你習慣了用剩下的錢過日子,你的消費行為會自然而然地變得精簡。

2. 區分「想要」與「需要」

在 2026 年高壓的社會環境下,補償性消費容易成為心理慰藉。在下單前,請務必詢問自己:如果這件商品沒有折扣,我還會買嗎?如果三天後我不買它,我的生活會受影響嗎?區分心理慾望與生理必需,是邁向財富穩健的第一步。

3. 強制執行「24小時」冷卻法

針對非必要的非預算內消費,強制執行至少 24 小時的等待期。這段時間能讓大腦從衝動的邊緣系統回歸到理性的前額葉皮質。多數時候,當冷卻期結束,那種非買不可的急迫感就會自然消失,這是最簡單卻也最有效的省錢方法之一。

4. 重視「單位價值」而非「標價」

廉價的衣物穿三次就損壞,與高品質但單價略高的衣物相比,後者的單次穿著成本(Cost Per Wear)其實更低。真正的節約是選擇耐用、高品質的產品,減少因為低品質導致的頻繁更換支出。在考慮日常生活如何省錢時,目光應放長遠,而非僅盯著當下的標價。

5. 系統化清理訂閱服務

數位時代中,我們的荷包常被隱形的訂閱制「蠶食」。建議每季審視一次 App Store、Google Play 或信用卡自動扣款列表,取消那些「三個月內未曾頻繁使用」的軟體、影音平台或會員服務。這些微小的金額累積起來,一年可能高達數萬元。

6. 建立 6-12 個月的緊急預備金

在經濟下行期,穩定性高於一切。擁有足以支撐半年以上生活開支的預備金,能讓你面對突發失業或意外醫療支出時,不必在市場低點變賣虧損中的資產。這種「抗風險能力」本身就是一種極高價值的財務防護。

7. 實施自動化理財系統

減少人為干預的機會,是對抗人性弱點的最佳方式。利用銀行的定期定額功能、自動轉帳功能,讓省錢成為一種無需動腦的自動化流程。當儲蓄與投資成為系統的一部分,你就不再需要依靠意志力來守財。

二、可執行可複製的10大省錢秘笈!

1. 自炊取代外送:破解隱形溢價

外送平台的便利性是有代價的,除了顯性的平台費、運費,還有約 15%-30% 的餐點溢價。在 2026 年,外送已成為一種奢侈。建議採取「批量備菜法」(Meal Prep),每週末花兩小時準備好週一至週四的半成品午餐。這不僅能幫你實現省錢過一個月的目標,更能精準控管熱量攝取。

2. 善用共享經濟:從「擁有」轉向「使用」

在台灣,公共資源非常豐富。利用圖書館的 HyRead 或 Libby App,你可以免費借閱最新的電子書,省下每個月數千元的購書費用。此外,隨著 YouBike 2.0 站點普及,以及各類共享運具的成熟,考慮取消私人車輛或減少用車頻率,能省下驚人的保險、稅金與保養費。

3. 計畫性批發採購:科學化囤貨

利用電商平台的週期性大促(如 1111 或品牌日),針對保存期限長、消耗量穩定的必需品(如衛生紙、除臭劑、貓砂)進行大宗採購。但請注意:這不適用於零食或易腐壞食品。目的是為了降低單價,而非為了消耗而購買。

4. 能源效率升級:與電價抗衡

2026 年能源成本居高不下。檢查家中的老舊電器,尤其是冰箱與冷氣。雖然更換一級能效變頻家電需要先投入一筆資金,但在台灣夏季長、電價級距高的環境下,通常在 2 年內就能透過電費差額回本。這是一種主動式的省錢方法。

5. 優化數位帳戶利率:讓閒置金流動

不要讓你的緊急預備金躺在傳統銀行的 0.2% 活存中。目前許多數位銀行針對小資族提供 1.5% – 3.5% 的高利活存優惠。定期調整資金存放位置,利用複利效應,哪怕只是幾萬元的資金,一年產生的利息也能多吃幾餐好飯。

6. 二手平台價值再造:資源的第二生命

買東西前,先去旋轉拍賣(Carousell)或 Facebook 專業社團搜尋。許多高品質的 3C 產品或家具,二手的價格僅需新品的三分之二。同時,將家中閒置超過半年的物品賣出,不僅能換取現金,更能清空居家空間,提升生活品質。

7. 集中點數回饋:點數即現金

在台灣,點數經濟極其發達。不要分散在數十種 APP 中。選定一個核心生態系(如 Line Pay 體系或全聯 PXPAY 體系),將所有日常採買集中在特定支付方式,利用回饋點數直接折抵帳單。這對小資省錢來說是非常有感的優化。

8. 減少「拿鐵因子」:找出財務漏洞

所謂「拿鐵因子」是指那些看似微小但具備重複性的支出。每天一杯 150 元的外帶精品咖啡,一年就是 5 萬多元。這並非要求你戒掉咖啡,而是改用更經濟的方案,例如在家手沖或是辦公室掛耳包,在保留儀式感的同時省下大筆開支。

9. 步行運動化:節流與健康的雙贏

重新檢視你的交通路徑。如果是 2 公里以內的短距離,或是捷運站間的銜接,選擇步行而非搭乘短程公車或叫車。這不僅是如何省錢過日子的智慧,長期下來還能省下健身房的入會費與交通費。

10. 預防勝於治療:財務與身體的雙重防護

善用台灣健保提供的免費資源,如每半年的洗牙、定期的健康檢查。許多昂貴的醫療支出源於初期的忽視。維持牙齒健康能幫你省下動輒數萬元的植牙費;早期的健康追蹤能避免長期慢性病的藥物支出。這是最高層級的省錢策略。

三、3大核心省錢方法:系統化管理你的錢

如果前面的秘笈是「招式」,那麼這三大核心方法就是「內功」。無論你是高薪族還是正處於小資省錢階段,這三套系統都能幫你穩固財務根基。

方法一:6/3/1 分配法

這是一個極具彈性的預算配置框架。將收入分為三個主要信封:

- 60% 生活必要開銷:包含房租、伙食、交通、保險等。

- 30% 儲蓄與投資:用於累積緊急預備金與長期資產撥備。

- 10% 彈性消費與自我增值:用於社交、嗜好或學習新技能。

這種比例能確保你在維持基本生活品質的同時,依然保有未來的發展性。

方法二:Kakeibo 日式家計簿法

這不單是記錄收支,而是一種財務修煉。在每個月初,你需要靜下心來回答四個核心問題:

1. 我這個月有多少可用資金?

2. 我想存下多少錢?

3. 我實際打算花多少錢?

4. 我能如何改善目前的消費現狀?

這種反思機制比單純的流水帳更能觸動心理,從根本上改變消費習性。

方法三:數位信封理財法

利用現代銀行提供的「子帳戶」功能,將預算撥入不同的數位信封。當該子帳戶餘額歸零,本月的該項支出即告終止。這種物理隔絕感,能有效抑制超額支出,是省錢過一個月最科學的做法。

| 支出類別 | 配置比例 | 目標金額 (TWD) | 實踐建議 |

|---|---|---|---|

| 儲蓄與資產積累 | 30% | 12,000 | 發薪日自動轉帳,優先扣除。 |

| 居住成本 (房租/水電) | 30% | 12,000 | 若超出比例,考慮分租或跨區居住。 |

| 餐飲與日常採買 | 20% | 8,000 | 自炊為主,外食為輔。 |

| 交通與通訊費 | 10% | 4,000 | 善用通勤月票與低資費方案。 |

| 社交育樂與雜項 | 10% | 4,000 | 精選高品質社交,拒絕無效聚會。 |

四、5大省錢誤區,你踩雷了嗎?

在執行省錢方法的過程中,很多人會陷入極端的陷阱,導致「省了小錢、虧了大錢」。作為理財顧問,我希望大家能避開以下五個常見盲點:

1. 為了折扣而進行無效消費

「買一送一」、「滿三千折三百」是心理學中最有效的商業誘餌。如果你原本不需要這個產品,哪怕它打 1 折,對你而言也是 100% 的財富流失。真正的省錢是「不買不需要的東西」,而非「買便宜的東西」。

2. 犧牲健康的低品質省錢

長期攝取泡麵、含糖飲料或不健康的低價加工食品來維持日常生活如何省錢,是極度不明智的。這是在向未來借高利貸。一旦身體出狀況,因病假導致的收入損失與醫療開支,將瞬間吞噬你辛苦積攢的所有積蓄。

3. 忽略時間的機會成本

為了節省 20 元的車錢,選擇步行一個小時;或為了比價 10 元的差額,在網路上耗費整個下午。如果這段時間能用於休息、學習或研發副業,其潛在價值遠高於你省下的微薄金額。理性的省錢應該要在「金錢」與「時間」之間取得平衡。

4. 忽略隱形固定支出的調整

很多人斤斤計較於買菜便宜了幾塊錢,卻對昂貴但極少使用的健身房會費、高額電信合約、長期閒置的保險合約視而不見。優化一次固定支出,其產生的長期省錢效果遠大於零星的節流行為。

5. 壓抑過度導致的報復性消費

人性是無法長期對抗極端壓抑的。過於刻薄的省錢方法往往會在某個節點引發暴飲暴食式的消費。合理的預算應該像調節閥,允許適度的放鬆,才能確保整個理財計畫的可持續性。

| 改變的習慣 | 單次估計節省 (TWD) | 年度執行頻率 | 年度累計節省 (TWD) |

|---|---|---|---|

| 減少外送,改為自行取餐/煮食 | 100 元 | 150 次 | 15,000 元 |

| 改喝辦公室/自備咖啡 | 60 元 | 200 次 | 12,000 元 |

| 精簡串流平台與App訂閱 | 400 元 / 月 | 12 個月 | 4,800 元 |

| 使用公共運輸月票替代部分叫車 | 2,000 元 / 月 | 12 個月 | 24,000 元 |

| 減少頻率的高預算聚餐 | 1,200 元 | 12 次 | 14,400 元 |

| 預計年度總節省額 | 70,200 元 | ||

五、常見問題

Q1:在 2026 年這種低增長時期,存錢真的比投資重要嗎?

這不是二選一的問題。在經濟不確定時,「現金流」的安全性確實比盲目追求投資回報更重要。但我建議採取「先存後投」的策略。當你擁有足夠的緊急預備金後,維持低成本、寬基數的 ETF 定期定額投資,是應對通膨的長線資產增值手段。

Q2:我月薪不高,如何省錢過日子還能保有尊嚴?

尊嚴來自於對生活的掌控力,而非物質的昂貴程度。學會烹飪、參與免費的社教活動、閱讀電子書,這些高品質的體驗成本極低。當你不再受制於消費主義的裹挾,你會發現生活可以既充實又節儉。對於小資省錢者來說,心態的轉變是最大的資產。

Q3:省錢會不會影響社交關係?

真正的友誼建立在價值觀的契合與真誠的交流,而非奢華的餐廳或昂貴的活動。你可以嘗試主動提議更經濟的社交方式,例如野餐、登山或居家聚會。那些只因為你不參與高消費活動就遠離你的人,本身就不值得你投入過多的社交預算。

Q4:如何判斷一個省錢方法是否適合自己?

最好的檢驗標準是「能否長期執行」。如果一個方法讓你感到痛苦、焦慮,且嚴重影響工作效率,那麼它就是失敗的。一個好的省錢方法應該是讓你在優化的過程中感受到進步的成就感,而非被剝奪感。

Q5:2026 年有哪些新的省錢工具推薦?

善用 AI 理財助手來追蹤消費模式、使用具備智慧節能功能的家居系統,以及關注各類數位帳戶的點數回饋地圖。科技的發展讓日常生活如何省錢變得更加精準與自動化。

總結來說,2026 年的省錢之路,本質上是一場自我認知的升級。這不是要你放棄對美好生活的追求,而是要你更理性、更清醒地定義什麼才是真正對你有價值的東西。當你建立起這套系統,無論經濟環境如何變遷,你都能從容應對,優雅地實現財務目標。